これらをしっかり理解することで特典やポイントを人より多く貯める基盤を作ることができます。

ビジネスカードとは

あなたは、ビジネスカードについて、どの程度ご存知でしょうか?

一般のクレジットカードが個人向けの商品であるのに対して、ビジネスカードは法人向けの商品、ということくらいは知っている方が多いようですが、

- ビジネスカードと個人クレジットカードの違いは?

- ビジネスカードのメリットやデメリットは?

- ビジネスカードを作るための条件は?

このような部分まで詳しく知っている方は、意外と少ないようです。

そこで、ビジネスカードの基本から活用まで、初心者にも分かりやすく解説します。

この機会に「ビジネスカード」について知識を深め、有効利用する術を身につけましょう。

ビジネスカードってどういうもの?

まずは、ビジネスカードとは何なのかをご説明します。

冒頭でも触れましたが、簡単に言えば、個人が作るクレジットカードに対して企業や法人が作るのが、ビジネスカードです。もちろん個人事業主の方でも作れます。

「法人カード」や「コーポレートカード」と呼ばれることもあるようですが、この区別や呼び方はカード会社によっても変わってきます。

名前が違ってもメリットが大幅に違うということはありませんので安心してくださいね。

そしてポイントなのは、その名義。

そしてポイントなのは、その名義。

ビジネスカードと言うと「会社のカード」というイメージですが、カード名義はあくまで「会社に所属している個人」です。

ですから、使用できるのはその個人だけということになります。

これは重要なので覚えておきましょう。

またビジネスカードが個人向けカードと異なっている点は、主に以下の4点です。

- 支払口座として、法人口座を設定できること

- 個人カードよりも、利用限度額が大きいこと

- 分割払いに対応していないカード会社が多いこと

- 原則、キャッシングができないこと(個人事業主ならば可能)

もちろんカード会社によって細かい違いはありますが、ビジネスカード発行を検討されている方は参考にしてくださいね。

ビジネスカードを作るメリット

ビジネスカードがどういうものかはお分かりいただけたでしょうか。

「でもビジネスカードって本当に必要?」

「個人カードがあればいいんじゃないの?」

規模の小さな企業を経営されている方や個人事業主の方は特に、こう思われるかもしれません。

しかし、ビジネスカードには大きなメリットがあるのです!

次は、なぜビジネスカードを作ったほうが良いのか?というメリットの部分をご紹介しましょう。

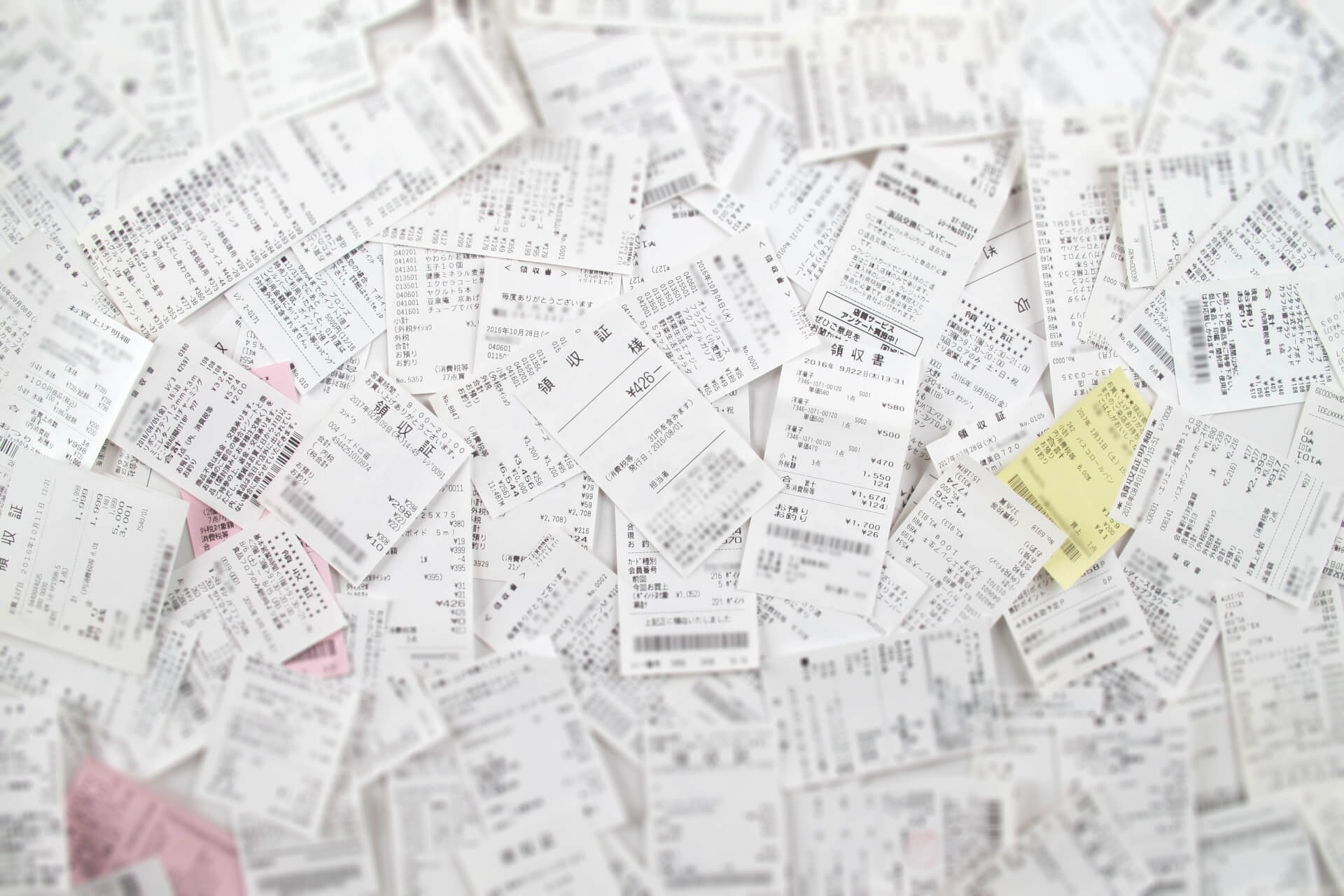

メリット1〜現金出納をラクにする〜

社員を抱える企業の経理にとって結構な手間なのが、現金出納です。

社員を抱える企業の経理にとって結構な手間なのが、現金出納です。

例えば出張の際の交通費や宿泊費、営業の接待費は、一旦社員個人が立て替えて、後日領収書を提出して精算することが多いですね。

でなければ会社側があらかじめ仮払いしておくなど、どうしても現金の動きが出てきます。

現金の管理は神経を使いますし、何より面倒ですよね。

そして社員数が増えれば増えるほど、この手間も増えていきます。

そんなとき、ひとりひとりの社員にビジネスカードを持たせて経費はそのカードで支払わせることで、現金出納が一気にラクになるのです。

しかもこれは、経理の人件費削減や人為的ミスの軽減にも繋がります!

たったこれだけでも、ビジネスカードのメリットは相当大きいのではないでしょうか?

メリット2〜経理業務がラクになる〜

法人の経理業務が大変なのは、現金出納だけではありません。

法人の経理業務が大変なのは、現金出納だけではありません。

社員それぞれが使用した経費の金額、内容、日付など、細かな入力・管理が必要ですよね。

そんなときにも、ビジネスカードが役立つのです。

社員にビジネスカードを持たせて経費の支払いをさせれば、当然、カードごとの利用明細が発行されます。

どの社員がいつ、どこで、いくら使ったのかが一目瞭然というわけです。

明細があれば、データ入力が一気に効率的になると思いませんか?

それどころか、最近はカード明細と連携可能な経理会計ソフトもたくさんあります。

連携させてしまえば、データ入力の手間すら、ほとんどなくなるのです。

メリット3〜ポイントが貯まる〜

経費をビジネスカードに集約することでポイントが貯まるようになり、様々なものに利用できるようになります。

ポイントの利用用途はこちらで解説しております。

ここでポイントが貯まるようになると気になってくるのが、ポイント問題。

もし会社の経費を個人カードで立て替えたら、カード会社からのポイントは個人に対して付与されることになります。

このポイントは個人のものなのか?会社のものなのか?という問題です。

このポイントは個人のものなのか?会社のものなのか?という問題です。

一言で言ってしまえば、これは現状、会社の規則次第。

「社員個人が経費でポイントを取得すること」を会社が禁止していればダメ、許可していればOKです。

ところが、実はそんな単純な話でもなく…。

「ポイント獲得禁止だけど、経費を立て替える手持ちの現金がないときはどうすればいいの?」

「接待が多くて経費でポイントを貯め込んでいる人って不公平じゃないの?」

など、なかなか難しい問題なのですね。

それ以外にも、経費で得たポイントが大きくなると確定申告が必要になるので、結構面倒なのです。

そんなときビジネスカードがあれば、これらの問題は一気に解決です。

会社のカードで支払い、引き落としも法人口座から、そして貯まったポイントも会社のものになるのですから。

メリット4〜キャッシュフローの把握がラクになる~

すべての経費をビジネスカードで支払うと、その引き落としは月に1度、まとめて行われます。

すべての経費をビジネスカードで支払うと、その引き落としは月に1度、まとめて行われます。

支払いを一本化することによって、キャッシュフローが見えやすくなります。

そうすると、無駄な経費があればすぐに分かりますよね。

また、経費も個人的な買い物も個人カードで決済することは、後から明細を見たときに何の支払いかがわからなくなったり、経費にいくら使ったのかが不明瞭になったりします。

これを防げることは、特に個人事業主の方にとって大きなメリットと言えますね!

メリット5~税金がクレジットカードで支払える~

年に一度となってしまいますが、ビジネスカードがあると税金をクレジットカードで支払うことができるようになります。

年に一度となってしまいますが、ビジネスカードがあると税金をクレジットカードで支払うことができるようになります。

消費税などの大きな納付はポイントを貯めるチャンスとなるので是非とも活用したいところです。

参考までに弊社で推奨しております、セゾン・ビジネス・アメックス・プラチナカードで支払いをした場合、ポイント還元率は100円=1Pとなります。

支払い可能な税目

| 申告所得税及復興特別所得税 | 消費税及地方消費税 | 法人税 |

| 法人税(連結納税) | 地方法人税 | 地方法人税(連結納税) |

| 相続税 | 贈与税 | 源泉所得税及復興特別所得税(告知分) |

| 源泉所得税(告知分) | 申告所得税 | 復興特別法人税 |

| 復興特別法人税(連結納税) | 消費税 | 酒税 |

| たばこ税 | たばこ税及たばこ特別税 | 石油税 |

| 石油石炭税 | 電源開発促進税 | 揮発油税及地方道路税 |

| 揮発油税及地方揮発油税 | 石油ガス税 | 航空機燃料税 |

| 登録免許税(告知分) | 自動車重量税(告知分) | 印紙税 |

決済手数料

| 納付税額 | 決済手数料(税込) |

|---|---|

| 1円~10,000円 | 82円 |

| 10,001円~20,000円 | 164円 |

| 20,001円~30,000円 | 246円 |

| 30,001円~40,000円 | 328円 |

| 40,001円~50,000円 | 410円 |

| ※以降、10,000円を超えるごとに決済手数料82円が加算されます。 | |

納税はどこで行うのか?

現在の所、国税クレジットカードお支払いサイトにて納税ができます。

利用できるクレジットカード

Visa、Mastercard、JCB、American Express、Diners Club、TS CUBIC CARD

ビジネスカードのデメリット

ビジネスカードにはたくさんのメリットがありますが、デメリットもあります。

ビジネスカードにはたくさんのメリットがありますが、デメリットもあります。

ビジネスカードのデメリットは、大きく分けて3点です。

- 分割払いが不可なこと。

- 年会費が必要なこと。

- ポイント還元率が低いこと。

ほとんどのカード会社のビジネスカードで、このようなデメリットがあります。

ビジネスカードは、そのメリットやデメリットを考えるときに、どうしても個人カードと比べがち。

上記3点も、個人カードにはあってビジネスカードには無いもの、という印象ですね。

でも数は少ないですが、分割払いが可能なビジネスカードや、年会費無料のビジネスカードも存在しないわけではありません。※

※アメックスでは2019年2月25日から「ペイフレックス あとリボ for Business」を開始しました。

条件面はしっかりとチェックする必要がありますが、これらのデメリットは解消できる可能性もあります。

そして実際、デメリットがあるとしても、それを凌ぐ大きなメリットがあるのがビジネスカードなのです。

ビジネスカードが作れる条件

ビジネスカードはクレジットカードですから、当然審査があります。

ビジネスカードはクレジットカードですから、当然審査があります。

その審査基準は、個人カードと比べると少々厳しいそうです。

ビジネスカードは個人カードよりも決済金額が増えるのが通常ですから、当たり前と言えば当たり前ですね。

では、ビジネスカードを作るときの条件とは何でしょうか?

実のところ、クレジットカードの審査基準は公開されていませんので、残念ながら細かい基準を知ることはできません。

代わりに、一般的にビジネスカードを作る条件と言われていることをご紹介しましょう。

それは、法人設立後3年以上が経過していて、黒字経営が続いていること、そして固定電話があることです。

カード会社が一番恐れるのは金額を回収できないことですので、会社の経営が順調かどうか不明瞭だと、審査に通りにくくなります。

固定電話は、あれば信用度が高くなるということですね。

ただし、これはあくまで目安。

設立初年度でも、ビジネスカードを発行できた企業の実例はたくさんあります。

上記に当てはまっていなくても最初から無理だと諦めないで、一度申し込んでみるといいでしょう。

これを機会にビジネスカードのことしっかり勉強して効率よくポイントを利用してください。

次は貯めたポイントは、どのような用途で利用できるのか?を解説してゆきます。